土地や建物といった不動産の所有者が誰かということは、法務局が管理する「登記記録」に登録されています。不動産の所有者が亡くなったときには、この登記記録を変えるために、「登記申請」をしなければなりません。このように、所有者が死亡したことによって行われる登記申請を、「相続登記」といいます。

相続登記は自動的にされるものではなく、新たに所有者となった人が自ら手続きをしなければなりません。そのため、後回しになってしまうことも多い手続きではあります。しかし、相続登記をしないと様々なリスクがありますし、2024年(令和6年)4月以降は相続登記が義務化され、手続きを放置していると過料が科される恐れもあります。

この記事では、そんな相続登記の基本的な仕組みや放置するリスクのほか、実際に相続登記をするために必要な書類や手続きの流れをわかりやすく解説します。

相続登記とは?

相続登記とは、土地や建物といった不動産の名義を、亡くなった方(被相続人)から新たな所有者(相続人、受遺者など)に変更する手続きです。

不動産の所有者が亡くなったとしても、その名義は自動的に変わるわけではなく、新たに所有者となった相続人等が自ら手続きをしなければなりません。

相続登記をしなければ、たとえその建物に住んでいたとしても、不動産の正式な所有者とは認められません。相続登記は、「不動産の所有者を明確にし、財産を守るための行為」なのです。

相続登記を放置するとどうなる?

相続登記をしないまま放置しておくと、さまざまな問題が発生します。

- 不動産の売却や担保設定ができない

→ 不動産を売却したり担保に入れたりするには、現在の所有者から登記をしなければなりません。しかし、相続登記をしていなければ、所有者が亡くなった人の名義のままになっているため、売却や担保設定に必要な登記ができません。よって、相続登記をしていない家は売れませんし、借入れの担保にすることもできないのです。 - 相続関係が複雑化する

→ 相続登記を放置している間に相続人が他界すると、相続の連鎖が起こり、相続人がどんどんと増えていきます(このような現象を「数次相続」といいます)。こうなると、相続登記に時間と手間がかかるようになり、相続人全員の協力を得ることが困難になっていきます。 - 所有者としての権利を第三者に主張できない

→ 民法上、不動産については、登記をしなければ所有者であることを第三者に対抗できません。相続登記をせずに、名義が故人のままになっていたら、不動産の所有者と認めてもらえず、財産上の不利益を被ることがあります。 - 他の相続人と共同で不動産を管理しなければならない

→ 相続登記が終わっていない不動産を他人に貸したり、大規模な改修工事をしたりするには、相続人全員が所有者として関わらなければならないおそれがあります。 - 過料が科される

→ 2024年(令和6年)4月1日から、相続登記が義務化されました。この法改正により、相続登記をせずに放置していると10万円以下の過料が科される可能性があります。

このように、相続登記をしないまま放置していると、いざというときに不動産を処分できないほか、不動産の権利が侵害されたり、過料が科されたりといったリスクが生じるのです。

「相続登記の義務化」とは?

ここで、相続登記の義務化について触れておきます。

相続登記の義務化は2024年(令和6年)4月1日に始まったこの制度です。この制度により、不動産を相続によって取得した人は、取得したことを知った日から3年以内に相続登記をしなければならないというルールが新設されました(ただし、相続人が極めて多数にのぼる・遺産の範囲に争いがある・病気や貧困により登記ができないといった事情があれば免除されることもあります)。

「取得したことを知った日」とは、相続が始まった日や遺産分割協議がまとまった日など、具体的にその不動産を自分が相続すると知った日です。この日から3年以内に相続登記をせず、さらに法務局からの催促を放置してしまうと、10万円以下の過料が科される恐れがあります。

また、2024年(令和6年)4月1日以前に相続した不動産も、義務化の対象です。このような不動産についても、制度が始まってから3年以内(2027年(令和9年)3月31日まで)に相続登記をしなければ、同じく過料の対象となります。

「相続人がたくさんいる」「遺産分割に時間がかかっている」という事情があって相続登記ができない場合に、過料から逃れることができる制度があります。それが、相続人申告登記です。

相続人申告登記とは、「自分が相続人であること」と「相続登記をする意思があること」を法務局に届け出る制度です。この申告をしておくことで、相続登記の義務が免除され、過料が科されなくなります。

相続人申告登記は相続登記よりも簡単な手続きです。ただし、相続人申告登記をすることで、固定資産税の請求がくるといったデメリットも生じます。

(相続人申告登記についての記事は後日更新予定です。)

相続登記の手続きの流れ

それでは、実際に相続登記をする場合の手続きの流れを解説します。

なお、実際の相続手続きでは銀行口座の解約や生命保険金の請求、自動車の名義変更なども行わなければなりませんが、この記事では相続登記のみを取り上げて紹介します。

ステップ1:相続人を調査する

まずは相続人を調査します。相続人を調べるには、市区町村役場で戸籍を取得する必要があります。

その際、必ず必要となるのは「亡くなった方(被相続人)の出生時から死亡時までのすべての戸籍謄本」と「相続人全員の現在の戸籍謄本または抄本」です。

そのほかに必要な戸籍・謄本と抄本の違い・具体的な請求方法はこちらの記事でくわしく解説しています。

ステップ2:不動産を調査する

不動産は、法務局で管理されているほか、役所の固定資産税課でも把握しています。

法務局では、各土地や家屋について登記記録を作成し、地番・家屋番号を付して管理しています。この登記記録を見れば、「不動産の所有者は誰か」「大きさはどのくらいか」「抵当権や質権などの担保がついているか」を確認することができます。

※ 2026年(令和8年)2月2日から全国の不動産を一括で確認するための新しい制度が始まり、法務局での不動産の検索がより便利になります。

さらに、法務局でも管理できていない建物(未登記建物)が存在することもあります。そのような建物を把握しているのが役所の固定資産税課です。登記されていない建物に対しても、固定資産税は課されていることがほとんどです。よって、役所に照会することで、法務局ではわからなかった不動産の存在が判明することがあります。

このような特徴から、不動産は以下の方法で調査すると効率的です。

- 不動産の権利証や固定資産税通知書からわかる所在地や地番、家屋番号をもとに、登記記録を閲覧する(または、登記事項証明書を取得する)。

→ 登記記録・登記事項証明書は、全国の法務局で取得できるほか、オンラインでも取得できます。

→ 地番や家屋番号が分からない場合は、その不動産を管轄する法務局に電話をして不動産の住所を伝えると教えてくれます。 - 不動産がある市区町村役場から、固定資産税の評価証明書と名寄帳を取得する。

→ 固定資産税の評価証明書には、役所が把握している不動産が一覧化されています。ただし、固定資産税が課されていないような私道等は記載されていない場合があります。そのような場合には名寄帳を確認することで、すべての不動産を確認することができます。 - 不動産を賃貸している場合や土地に地上権が設定されている場合には、その賃貸契約等の基礎となる契約書を確認する。

特に未登記建物や、固定資産税が課税されていない私道は見落としやすいため、注意しましょう。

ステップ3:遺言書があれば検認し、なければ遺産分割協議書を作成する

相続人と不動産がわかったら、次に誰がその不動産を相続するかを決定します。

決まり方は、遺言書の有無によって次のように異なります。

→ 遺言書がある場合

遺言書がある場合の手続きですが、その遺言書が「法務局で保管されていない手書きの遺言書」であれば、遺言の検認が必要です。この検認手続きを経なければ、相続登記をすることができません。

遺言の検認については、こちらの記事でくわしく解説しています。

人が亡くなると、その人の財産は通常であれば相続人が引き継ぎます。これを相続といいます。

一方、遺言書で相続人以外の第三者に財産を渡すことを遺贈といいます。遺言書を残さずに亡くなってしまうと財産は相続人に引き継がれますが、遺言書を残しておくことで、相続人以外の人にも財産を渡すことができるのです。

では、相続登記において、「相続人への相続登記」と「相続人以外の第三者への遺贈登記」には、どのような違いがあるのでしょうか。

大きな違いは次のような点です。

このように、遺贈による登記手続きは、この記事で紹介している相続による登記手続きよりも少し複雑です。さらに、遺言の法的解釈によっては、法務局側の判断で、登記申請が却下されるおそれもあります。遺贈の登記に不安のある方は、ぜひ一度司法書士にご相談ください。

→ 遺言書がない場合

次に、遺言書がない場合の手続きです。遺言書がない場合、多くのケースで遺産分割協議書を作ることになるでしょう。

遺産分割協議書の作り方は法律では定められていませんが、一般的には、「被相続人を特定できる事項(氏名・生年月日・死亡日・本籍地・住所)」「遺産分割の対象となる財産とその分け方」「相続人の氏名・住所・署名・実印での捺印」が必要とされています。

今回のように財産が不動産である場合には、不動産を確実に特定するために、ステップ2で取得した登記記録または登記事項証明書のとおりに不動産の情報を書くようにしましょう。転記する情報は、「表題部」という部分(上の方)に載っています。土地であれば「所在・地番・地目・地積」、建物であれば「所在・家屋番号・種類・構造・床面積」を、正確に書き写すようにしてください。

完成した遺産分割協議書に相続人全員が署名・捺印をしたら、相続人全員の印鑑証明書を用意して、一緒に保管するようにしましょう。相続人全員が合意して署名し、実印を押したという証拠になり、後日の紛争を予防できます。

遺産分割では、遺産の分け方を自由に決めることができます。不動産に関しても例外ではなく、誰か一人が相続することもできますし、複数人で持分割合を決めて共有することもできます。ほかにも、「いったん全員で相続してすぐに売却する」という選択肢もあるでしょう。

このような選択肢があるなかで、一般的には「不動産を複数人で相続するのはおすすめしない」という意見が多いようです。そのような意見が多い理由は、「全員で管理処分しなければならず、誰か一人でも意見が合わなかったり、亡くなったりすると不動産の管理処分が大変になるから」です。

確かに、不動産を複数人で相続してしまうと、不動産の大規模改修や売却手続きは全員で行わなければならず、誰か一人でも欠けてしまうと手続きが大変になってしまいます。

しかし、相続税や譲渡所得税の観点から全員で相続した方が有利な場合もありますし、すぐに売却してお金で分けるから管理上の問題がないという場合もあるでしょう。

このように、遺産をどうやって分けるべきかは、個別の事情によって様々です。少しでも気になることがあれば、遺産分割協議書を作る前に、司法書士や税理士といった専門家に相談するようにしましょう。

ステップ4:相続登記の申請書を作成する

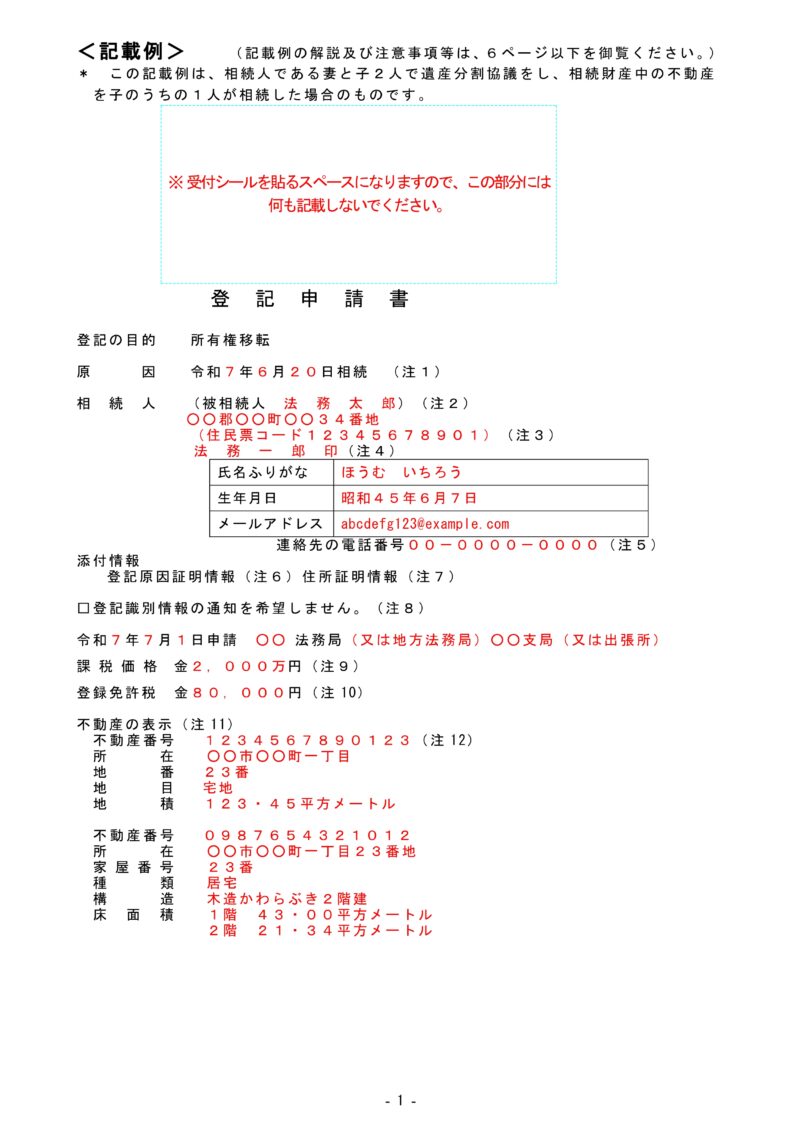

遺言や遺産分割協議書が準備できたら、次に「登記申請書」を用意します。

登記申請書とは、法務局に対して、「この不動産について、このような登記をしてください」と申し出るための書面です。具体的には、登記の原因(〇年〇月〇日死亡)や被相続人、相続人の氏名・住所、登録免許税、不動産の表示などを記載します。

なお、提出先となる法務局は、登記の対象となる不動産を管轄する法務局です。管轄は法務局のホームページで調べられるので、確認してください。

記載内容は法律で細かく決まっていますが、法務局のホームページに様々なケースごとのひな形が公開されているので、それを参考につくってみてください。

引用元:法務局公開資料 登記申請書の様式及び記載例(遺産分割による所有権移転) 登記申請書の見本

ひな形のなかでも、特に迷う部分が登録免許税だと思います。

相続登記では、登録免許税は「課税価格×0.4%」と決まっています(課税価格は、ステップ2で取得した固定資産税評価証明書に記載された固定資産税評価額です)。課税価格の1,000円未満の金額を切り捨てて、0.4%を乗じて得た額の100円未満の金額を切り捨てた額が、登録免許税となります。

相続登記における登録免許税は、以下のいずれかの条件を満たせば非課税となります。ただし、非課税となる特例は、国の政策上定められた一時的なものであり、今後廃止される可能性があるため、注意が必要です。

ステップ5:必要書類をそろえて登記申請をする

申請書が完成したら、いよいよ登記申請の準備をします。

主な必要書類は以下のとおりです。

※ 相続関係説明図・戸籍一式・被相続人の住民票・新しい所有者の住民票は、「法定相続情報一覧図」を添付すれば不要です。

※ 登記申請書と相続関係説明図以外の書類は、コピーを添付することで原本還付が可能です。コピーを添付しなければ原本が返ってこないので、必ずコピーをつけるようにしましょう。

※ 郵送での返却を希望する場合、返信用封筒(レターパックプラスがおすすめです)も必要です。なお、この場合、申請書に「送付の方法により登記識別情報通知書の交付を希望します。送付先の区分→申請人の住所」と記載します。

書類がそろったら、押印等の準備をします。準備の手順は以下のとおりです。

- 原本還付を希望する書類をコピーし、コピーしたものに「原本に相違ありません。」と書いて署名します。

- 上記枠内の必要書類を、この順番どおりにホッチキスで綴じます。ただし、原本還付する書類はコピーを綴じ、原本は「原本還付」と書いた白紙の紙とともにクリップでまとめておきます。

- 申請印(認印で構いません)を準備し、申請書の相続人の欄・①の署名付近に押印します。なお、登記申請書が複数ページに渡っている場合には、契印も必要です。

- ホッチキス止めした申請書一式とクリップ止めした原本を、郵送または窓口提出で法務局に提出します。

法務局への提出後、不備があれば申請書に記載した電話番号に連絡が入ります。不備の内容によっては法務局に出向いて修正しなければならないこともあるので、書類が不足していないか、誤字脱字がないか等、提出前によく確認するようにしてください。

ステップ6:登記完了!

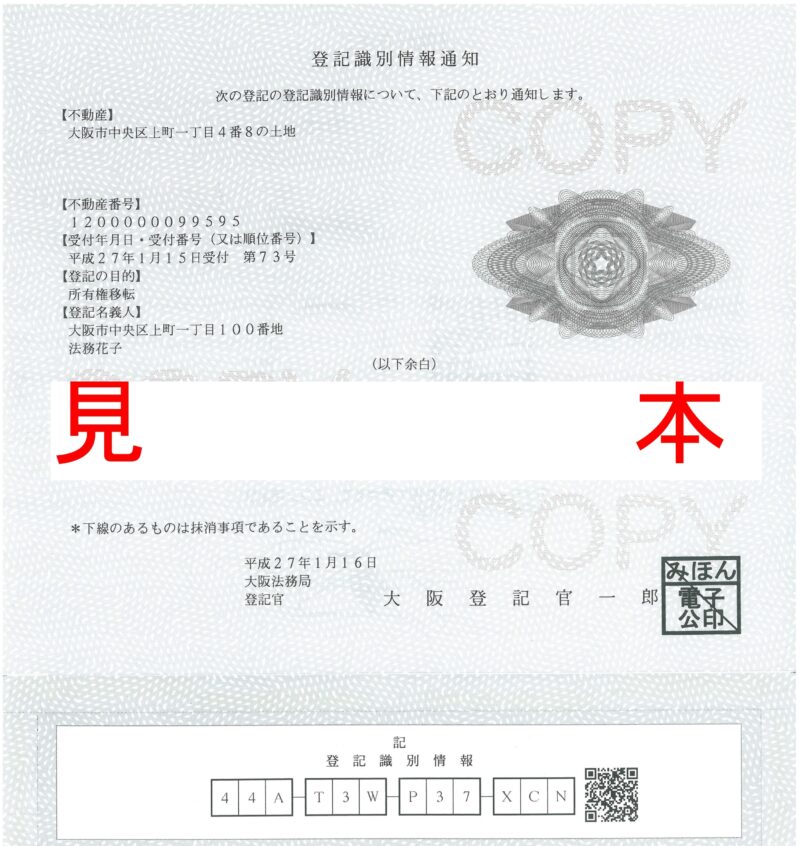

法務局での審査が終わると、登記が完了します。完了には通常2~3週間程度かかりますが、法務局の混雑具合によって所要時間は変動します。

登記完了後、提出した戸籍等の原本とともに、登記識別情報通知というA4よりも少し小さな用紙が発行されます。この登記識別情報通知は不動産を売ったり担保設定したりする際に必要な不動産の権利証ですので、大切に保管してください。

引用元:法務局公開資料 登記識別情報通知の見本 登記識別情報通知の見本

※ 下部の英数字は隠された状態で交付されます。開封せず、そのまま保管してください。

まとめ

相続登記は、亡くなった人の名義になっている不動産を、新たな所有者である相続人の名義に変更するための手続きです。2024年(令和6年)4月からは義務化され、放置しておくと過料の対象となる可能性があります。それだけではなく、相続登記を放置しておくと、いざというときに不動産を処分できなかったり、相続関係が複雑になって相続登記が困難になったりと、様々なリスクが発生しかねません。

手続きには、相続人の確定、不動産の確認、遺言や遺産分割協議書の準備など、複数の工程が必要です。自分で行うこともできますが、内容が複雑な場合や手続きが面倒な場合には、ぜひ司法書士にご相談ください。

相続登記は、財産を守るための大切なステップです。放置せず、早めの対応で安心を手に入れましょう。

執筆・監修:司法書士 廣畑 優(ひろはた司法書士事務所代表)

大阪市に事務所を構える司法書士/相続・遺言・家族信託・成年後見など、家族や財産に関する手続きを中心に幅広く対応

1級ファイナンシャル・プランナー(FP)資格も保有し、法務とお金の両面からご家庭をサポート/「わかりやすく、誠実に」をモットーに、安心して相談できる身近な専門家を目指しています。